Налоговое законодательство предусматривает возможность возврата части уплаченных налогов при определенных условиях. Рассмотрим основные способы получения налоговых вычетов.

Содержание

Виды налоговых вычетов

| Тип вычета | Максимальная сумма | Условия получения |

| Имущественный | 260 000 руб | Покупка жилья, ипотека |

| Социальный | 120 000 руб | Лечение, обучение, страхование |

| Стандартный | 3 000-12 000 руб | На детей, инвалидов, ветеранов |

Пошаговая инструкция получения вычета

Подготовка документов

- Паспорт и ИНН

- Справка 2-НДФЛ с работы

- Документы, подтверждающие расходы

- Реквизиты для перечисления денег

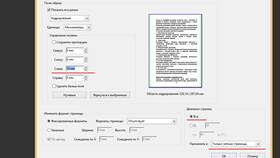

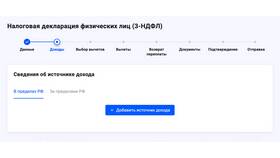

Заполнение декларации 3-НДФЛ

- Скачайте программу с сайта ФНС

- Внесите данные из справки 2-НДФЛ

- Укажите вид вычета и сумму расходов

- Проверьте расчеты и сохраните файл

Подача документов в налоговую

| Способ подачи | Срок рассмотрения |

| Лично в ИФНС | 3 месяца |

| Через Личный кабинет | 3 месяца |

| Почтой с описью | 3 месяца + время доставки |

Особенности разных вычетов

Имущественный вычет

- Можно получить за несколько лет

- Действует при покупке жилья с 2001 года

- Можно распределить между супругами

Социальный вычет

- Включает расходы на лечение и обучение

- Можно заявить только за текущий год

- Требует лицензии у медицинского учреждения

Сроки возврата денег

| Этап | Срок |

| Проверка декларации | До 3 месяцев |

| Перечисление средств | До 1 месяца после проверки |

Рекомендации по оформлению

- Храните все чеки и договоры 3 года

- Подавайте документы в начале года

- Используйте электронные сервисы ФНС

- Консультируйтесь в налоговой при сложных случаях

Частые ошибки

| Ошибка | Решение |

| Неполный пакет документов | Проверить перечень на сайте ФНС |

| Неправильные расчеты | Использовать официальную программу |

| Пропуск сроков | Подавать в течение 3 лет |